ある日突然「隣町に亡くなった父親名義の土地がある」との連絡を受けました。固定資産税の土地・家屋課税明細書にはそんな土地の記載はありません。(そもそも、隣町からは固定資産税の通知がありません。)そこで今回は、隣町の市役所で「固定資産課税台帳」に相当する「名寄帳」(なよせちょう)を取得して父親名義の土地の有無を確認しました。故人の名寄帳を取得する際に必要な書類などもまとめましたので、ご参考にしてみてください。

1.隣町に父親名義の土地がある??

ある日突然「隣町に亡くなった父親名義の土地がある」との連絡を受けました。父親が亡くなったのは15年以上も前です。その数年後には、後を追うように母親も他界してしまったので、親から相続した固定資産は唯一の相続人である私へ名義変更しました。(固定資産の名義変更は自分でも比較的簡単に行うことが出来ます。その方法は別途記事にします。)

相続する固定資産は、まずは固定資産税の請求時に自治体から送付されてくる「固定資産税 土地・家屋課税明細書」で確認するのが一般的です。課税証明書には、固定資産の”地番”や”地目”、”評価額”や”課税評価額”などが記載されていますので、どんな固定資産があるのか?を一通り把握することが出来ます。

私の場合は、更に「固定資産税 評価額証明書」も所得して内容を確認しましたので、実家がある市に登記されている親名義の固定資産はすべて名義変更出来ているはずです。(相続した土地の場所がわからない場合の確認方法は【情報】相続した土地の場所がわからない時の特定方法-地番図とは?にて記事にしていますので、ご参考にしてみてください。)

しかしながら、今回連絡を受けたのは隣町にある土地です。そもそも隣町からは固定資産税の通知すら来ていません。そんな場所に本当に父親名義の土地があるのでしょうか??

2.固定資産税の通知が届かない理由

親から相続すべき土地が存在するのであれば、その土地に対する固定資産税の通知が来るはずです。固定資産税は固定資産を保有している全国民が払う税金のはずなので、その通知が来ないなんてことがあるのでしょうか?

詳細をインターネットのやほーなどで調べてみたところ、いくつかの条件で通知がこない場合があることがわかりました。以下で、それぞれの条件について、自分に当てはまる可能性があるか?確認していきます。

2.1 引っ越しなどにより居住地が変わった

まずは住所が変わった場合などに郵便物が届かないという内容です。

こちらについては、実家は先祖が代々居住していた土地で、引っ越しなどをした履歴もありません。現在は空き家になっていますが、親名義の郵便物は相変わらず届いているので、こちらが当てはまる可能性はありません。

2.2 固定資産の課税標準額が免税点未満である

こちらは課税される固定資産税が少額な場合に、通知がなされないという内容です。

税金を納めたら役所の担当者が何らかの処理を行うと思いますが、その辺の工数(人件費)を考慮すると、税金を払ってもらわない方がトータル的に安く済むという考え方なのかもしれません。(であれば、考え方としては合理的ですね。)

固定資産税が通知されない課税標準額の条件は下記のとおりです。

- 土地:課税標準額の総額が30万円未満

- 家屋:課税標準額の総額が20万円未満

土地と家屋でなぜ免税点が異なるのか?はわかりませんが、それぞれに標準税率1.4%を当てはめてみると、固定資産税の土地に関する最低請求額は¥4,200、家屋に関する最低請求額は¥2,800になります。確かに、単価が高いであろう役所の人件費を考えると、請求しない方が得策かもしれないですね。(仕事量で役人の給料は変わらないのだから、もっと仕事しろ!という意見もあるかもしれないですが:笑)

今回連絡を受けた土地は、連絡をもらった方の話から推測すると「山林」のようです。(その昔はそこまで薪を拾いにでも行ったのでしょう。)ど田舎の「山林」に対する課税標準額は”たかが知れている”と思いますので、この条件に当てはまっている可能性が高いですね。

2.3 固定資産が共有名義で登記されている

こちらは固定資産が共有名義で登記されている場合、その代表者に通知が送られるため、その他大勢には連絡がこないという内容です。

今回連絡があった内容的に可能性は低そうですが、当てはまる可能性は「ゼロ」ではないです。

2.4 固定資産を1月2日以降に取得した

こちらは、固定資産税の課税が1月1日に所有している固定資産に対して行われるので、対象の固定資産を1月2日以降に取得した場合に、通知が届かないという内容です。

うん。これは当てはまりようがないですね。(当てはまっていたら怖すぎる:笑)

以上の内容から判断すると、2.2項の「固定資産の課税標準額が免税点未満である」が該当する可能性が高いですが、その辺を公的に登記された内容などで明確にしていきます。

3.固定資産を所有者ごとにまとめた「名寄帳」

まずは、固定資産税の通知が届かない理由が、2.2項の「固定資産の課税標準額が免税点未満である」と仮定して内容を確認してみます。

市役所などの各自治体には、土地と家屋の固定資産課税対象を所有者ごとにまとめた台帳が存在しています。それが「名寄帳」(なよせちょう)です。

同じようにまとめられた台帳として「固定資産課税台帳」というものもあります。「名寄帳」に書かれているものとほとんど変わらないので、自治体によっては「名寄帳」が「固定資産課税台帳」を兼ねていたりするケースもあります。

では「名寄帳」と「固定資産課税台帳」のどちらを確認した方がよいか?ですが、固定資産税が課税されない不動産(山林や農地、私道、公衆用道路等)では、「固定資産課税台帳」には記載せず「名寄帳」にしか記載されていない場合があるようです。よって、今回の場合は「名寄帳」を確認した方がベターですね。

4.役所における「名寄帳」の取得方法

「名寄帳」に記載されてる情報は、各人の固定資産に関する重要な個人情報にあたるため、誰でも請求できるわけではありません。

請求できるのは、固定資産を所有している本人、所有者が死亡した場合のその相続人とそれに準ずる人(遺言執行者)などに限られます。本人確認なども比較的厳格に行われるようなので、必要な書類をすべて準備して請求する必要があります。

4.1 固定資産の所有者本人が「名寄帳」を取得する方法

固定資産の所有者本人が「名寄帳」を取得する方法は簡単です。

固定資産がある場所の市役所で、下記を提出すれば簡単に取得することが出来ます。

- 申請書(窓口で記載)

- 本人確認書類(免許証など)

- 手数料

手数料は自治体によって異なるようですが、概ね¥200~¥300くらいのようです。

代理人が申請する場合は、上記に加えて委任状を提出します。

4.2 固定資産の相続人が「名寄帳」を取得する方法

続いては、固定資産の所有者が死亡した場合に、相続人が「名寄帳」を取得する方法です。

固定資産がある場所の市役所で、下記を提出して取得します。

- 申請書(窓口で記載)

- 本人確認書類(免許証など)

- 故人の除籍謄本(死亡した事実の確認)

- 相続人の戸籍謄本など(相続人であることを証明する書類)

- 手数料

請求するためには除籍謄本や戸籍謄本などを事前に入手する必要がありますが、固定資産を相続している方であれば、今までの相続手続きの中で既に入手したことがあるはずです。そちらをしっかり保管しておけば、使いまわしで活用することが出来ます。

なお、除籍謄本や戸籍謄本は、記載されている方が結婚されたり亡くなったりして内容が更新される可能性はありますが、記載された親子関係や死亡の事実などは永遠に変わりません。それら永遠に変わらない事実を証明したい場合、書類がどんなに古くても有効な書類として使いまわすことが出来ます。(最新の情報が重要な「住民票」や「印鑑証明」などのように使用期限はないはずです。)

銀行の窓口などでは「除籍謄本が古いので…」などと事務的な難癖をつけられることが多々ありますが、「例え書類が古くても、死亡の事実は証明できてますよね?古いというのはあなたの感想ですよね?」と、ひろゆきっぽく論破してください。(確実に嫌われますけど。^^)

5.隣町の市役所で父親の「名寄帳」を取得する

「名寄帳」の取得に必要な書類は、今までの相続手続きなどですべて揃っています。平日にお休みを取って、隣町の市役所で父親の「名寄帳」を申請しました。(郵送で申請することも出来るようですが、手数料の印紙を購入したりするのが面倒だったので、窓口で申請しました。)

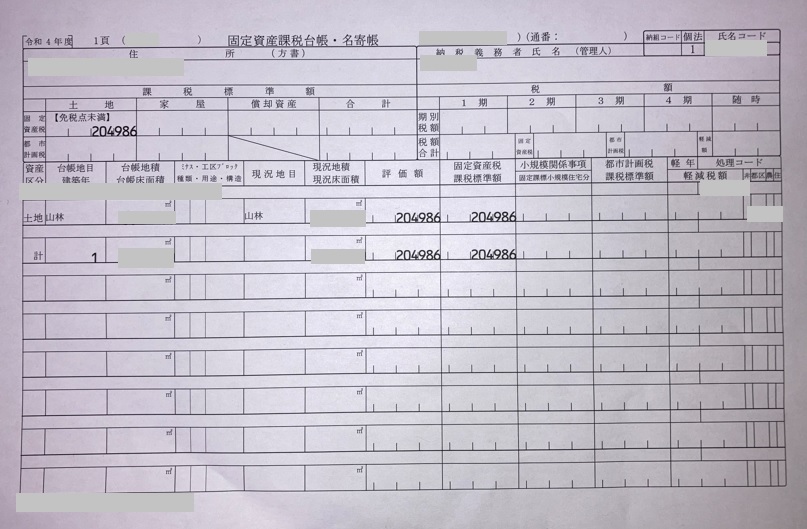

結果、入手できた「名寄帳」は写真のとおりです。

記載されている内容は、「所有者の住所」と「課税標準額(総額)」、そして、各固定資産の「地番」「地積」「地目」「評価額」及び「課税評価額」などです。

結果として、父親名義で「山林」が1筆だけ登記されていました。「固定資産税 課税標準額(総額)」は¥204,986で、額の欄には【免税点未満】との記載がありました。

固定資産税が通知されない”¥30万未満”なので、通知が来なかったことに関しては納得できたのですが…「そんなルール知らんがな」って感じですよね。

・「名寄帳」で相続した土地を確認出来たら

「名寄帳」を確認することで、相続時に名義変更が出来ていなかった隣町の土地を明確にすることができました。今後(私が死亡した後)の相続が円滑に行われるためにも、忘れないうちにしっかり名義変更しておきたいと思います。

前述のとおり、固定資産の名義変更手続きはそれほど難しくありません。自分で申請することが十分可能な内容ですが、前回申請したのは母親が他界した10年以上前です。当時の内容を思い出しながら、手続する必要がありますので、当時の申請資料を引っ張り出して、記憶の糸をほどいていくところから始めていきたいと思います。(手続きの内容を記事にしていきながら、記憶の糸をほどいていきます。)

コメント